海外赴任する親族の依頼を受け、「納税管理人」となりました。いま一度、果たすべき役割などを整理してください‥国際課税の基本⑤

オミクロン株が猛威をふるいだす前の昨年12月、かつての友人たちと会食する機会がありました。

そのときの一人から尋ねられたことが、今日の記事のタイトルです。

その友人は、勤め先からの命により、海外赴任(期間、3~5年の予定)されたご子息の父親です。

ご子息は、

①親もとから離れ、マイホームを既に購入、

②海外赴任中のマイホームの扱いを検討されたのですが、第三者(個人)に賃貸することとなり、

③収支を計算したところ、その不動産所得について申告が必要なことが判明。

わたくしの友人は、そのご子息の依頼を受け、納税管理人となったのです。

ただ、ご子息はご多忙で、果たすべき役割や申告の方法などについて十分な打ち合わせができないまま日本を離れたため、わたしの友人は、

①そもそも、子息分の申告書はどこの税務署に出すのか?

②自分の役割は何なのか?

③子息分の納税が、万一、遅れたときは、自分が納付義務を負うのか?

などモヤモヤしていたそうです。

納税管理人の選任の必要性が生じるのは、上記のような、日本人の海外赴任のケースだけでありません。

①既に海外居住されている邦人が、国内不動産投資により所得を得るとき、

②日本に持ち家を持っていた外国人で本国へ帰国される方が、日本出国後も、その持ち家の賃貸による不動産所得が発生するとき、

などにおいても、納税管理人選任の必要性は生じます。

今日は、個人の国際税務において、しばしば関係してくる納税管理人について記します。

【注記】

納税管理人制度については、令和3年度税制改正を受け、2022年(令和4年)1月1日以降からの適用開始で、税務当局による「特定納税管理人」の指定など、制度の拡充が図られています。

ただ、この拡充までを範囲にしますと、その要点だけでも、一回の記事ではとてもカバーできません。

そのため、今回の記事では、この拡充部分は反映していないこと、ご承知おきください。

目次(Table of contents)

「納税管理人」の選任が必要になる場合

わたくしの友人のご子息のように、国内の会社に勤務している給与所得者が、1 年以上の予定で海外の支店などに転勤すると、所得税法上、基本的には「日本国内に住所を有しない者」と「推定」されます。

結果、「非居住者」となり、 こうした「非居住者」にかかる所得のうち、日本国内で発生した一定の所得(※)は、その所得金額が一定額以上ならば、日本の所得税が課税されるため、確定申告が必要になります。

※主なものは、以下です。

① 国内にある資産(不動産やゴルフ会員権など)の譲渡により生じる所得、

② 国内にある不動産等の貸付けにより受け取る対価(不動産所得)、

③ 国内における一時所得(生命保険契約に基づく一時金など)に該当する所得。

ただし、こうした海外赴任者だけでなく、冒頭に書きました「既に海外居住されている邦人」や「日本に持ち家を持っていた外国人」などで、日本国内での一定額以上の所得がある方も、納税管理人の選任は必要になります。

なお、上記の「推定」や「非居住者」などについての より詳細は、こちらの「「居住者」と「非居住者」、「非居住者」に対する所得税 ‥国際課税の基本①」をご参照ください

また、納税管理人は、日本に住所または居所がある者であれば、個人でなく法人を選任しても構いません。

【以下は、ご参考】

法令的には、個人である納税者が、

①日本国内に、住所および居所を有しない、あるいは、日本国内に、住所および居所を有しないこととなる場合に、

②納税申告書の提出などの国税に関する事項を処理する必要があるとき、

納税管理人を定めなければならない旨、書かれています。

「納税管理人」の役割

その「日本国内に、住所および居所を有しない個人(≒非居住者)」についての

①確定申告書の提出、

(「作成」は、納税者本人、または、その受任を受けた税理士が行う)

②税金の納付、または還付金の受領、

③税務署などからの書類の受取り、

などの国税に関する必要な事項の処理です。

イメージとしては、

・海外赴任した納税者の留守宅にかかる不動産(賃貸)所得などの申告書を提出したり、

・税金を支払う、あるいは、税務署との連絡窓口となる、

などの税金についての事務を担ってくれる方、です。

「納税管理人」を選任するメリット

上に書きましたが、日本に住んでいなくとも、日本国内で発生した一定の所得(以下、国内源泉所得)は、その所得金額が一定額以上ならば、日本での申告・納税義務が発生します。

納税管理人を選任していないと、納税者は、納税申告書の提出や納税などのために、日本へ帰国(外国人の方ならば、日本へ入国)しなければいけません。

つぎに、ケース的に最も多いであろう「出国される日本人」の、出国する年の確定申告について記します。

年の中途で出国する日本人が、その年分の所得税について確定所得申告の要件にヒットしている(※)ときは、その人は、出国時までに確定申告書を提出しなければなりません。

(プラス、その出国日の翌日以降に生じた国内源泉所得とあわせて、通常の翌年の確定申告期間に、もう一度、確定申告をします)

※ 一例は、まとまった不動産所得や副業収入などを有する会社員など。

ただ、このような方も、納税管理人を定め、その届け出(届出手続きは、次のセクションに記します)の後に、出国すれば、この出国時の申告は省略できます。

つまり、この出国時の申告は必要なくなり、

①通常の、翌年の確定申告期間(2月16日~3月15日)において、

②出国時までのすべての所得と、出国日の翌日以降に生じた国内源泉所得(源泉分離課税対象は除きます)を合計し、

③納税管理人を通じて、

確定申告すればよいのです。

「納税管理人」の届出手続き、出国者の納税地

納税管理人を定めた個人は、国税については、税務署に「所得税・消費税の納税管理人の届出書」(以下、届出書)を提出する必要があります。

では、提出先の税務署は、どこになるのでしょうか?

出国する(または、既に出国している)納税者本人の納税地(※)を所轄する税務署長あてとなります。

(納税管理人の住所ではありません)

一方、提出時期は、

・納税管理人を定めたとき、

・または、出国の日まで

です。

(※)「納税地」とは、

・納税者が申告・納付などを行うとき、

・あるいは、税務署や県税事務所などが、その納税者について行政処分(更正など)を行うときの、

「基準となる場所」を指します。

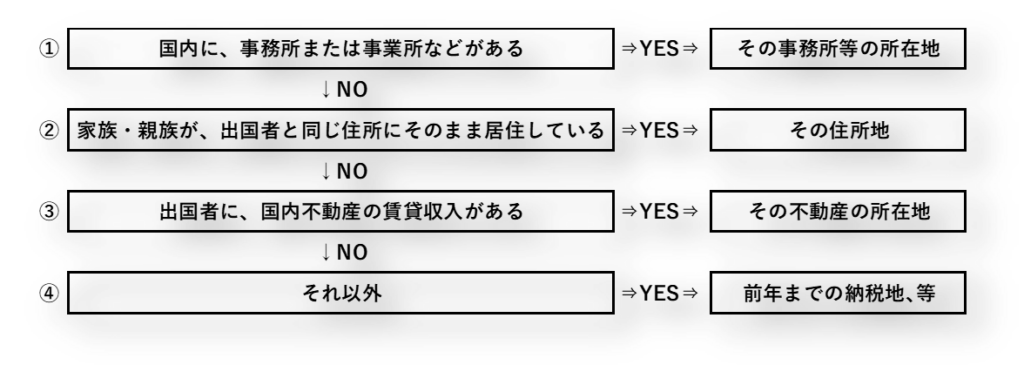

最後に、出国する「個人」の原則的な納税地、つまり、「届出書」の提出先の判定フローチャートを、以下にかかげます。

(法令が定める「国内に住所および有しない‥」などの代わりに「出国者」というワードを使いつつ、ポイントを簡記します)

冒頭の、わたくしの友人のケースでは、③の「その不動産の所在地」となります。

なお、住民税の場合は、

・その年の1月1日の住所地の市区町村へ、

・また、固定資産税の場合は、不動産のある市区町村へ、

「納税管理人申告書(あるいは、納税管理人承認申請書)」を提出する必要があります。

そのほか

・個人が帰国し「居住者」になったため、先に選任していた「納税管理人」の任を解くときは、国税の場合、納税地を所轄する税務署長に「所得税・消費税の納税管理人の解任届出書」を提出します。

・納税管理人が、納税者本人に代わって、国税にかかる申告書を提出するときも、提出先は、納税者本人の納税地を所轄する税務署長あてとなります。

むすび

本日も最後までお読みいただき、ありがとうございました。

新型コロナウイルス感染症の影響の中でも、わたくしの友人のご子息のような海外赴任者は、たくさんおられるでしょう。

また、コロナ禍であっても、デジタル化の進展もあり、国境をまたいでビジネスや投資をする個人、あるいは、海外移住を検討される方も増えている、と聞きます。

そのような場合、納税管理人の選任の検討は、ごく自然なことです。

少しでもお役に立てるところがあれば、幸いです。

“海外赴任する親族の依頼を受け、「納税管理人」となりました。いま一度、果たすべき役割などを整理してください‥国際課税の基本⑤” に対して2件のコメントがあります。

コメントは受け付けていません。