「厚生年金等の脱退一時金」にかかる還付申告(その1)

日本でお仕事をされる外国人材の方のサポートをしていて、「最近、増えているな‥」と感じるものがあります。

それは、日本から母国へ帰国されるときの、

- 過去にお支払いになられてきた厚生年金等の一定金額を返してもらう(以下、「厚生年金等の脱退一時金」)手続き、

- および、これにかかる税務

のご相談です。

この背景には、コロナウイルス感染防止のための渡航規制の緩和があるのでしょうか。

今回と次回の2回に分けて、

・外国人材にかかる「厚生年金等の脱退一時金」とは?

・税金の計算方法は?

・税金の還付申告を行うときなどの留意点は?

等について記します。

目次(Table of contents)

外国人材にかかる「厚生年金等の脱退一時金」とは?

日本に住む20歳以上60歳未満の全ての方は、日本の公的年金制度に加入する義務があります。

国籍は、関係ありません。

一方、公的年金の受給資格は「10年以上の納付期間」です。

それだと、日本での活動期間が短い外国人材は、社会保険料を収めても受給要件には達しません。

保険料は“掛け捨て”になります。

これを回避するために設けられているのが、「厚生年金等の脱退一時金」とよばれる制度です。

「厚生年金等の脱退一時金」の受け取りの要件は?

ご本人が、以下の要件をすべて満たせば、所定の金額を受け取れます。

端的に言えば‥、

「公的年金の加入期間が6ヶ月以上で、年金の受給資格を有しないまま、日本を去られる方」が対象になります。

- 日本国籍を有していない

- 厚生年金保険または国民年金の被保険者でない

- 厚生年金保険あるいは国民年金の加入期間の合計が6月以上ある

- 老齢年金の受給資格期間(10年間)を満たしていない

- 障害基礎年金そのほかの年金を受ける権利を有したことがない

- 日本国内に住所を有していない

だれが、いつまでに、どこあてに、どのような手続きを起こす必要があるのか?

ご本人(※)が請求、すなわち、

- 日本に住所を有しなくなった日から2年以内に、

- 日本年金機構・外国業務グループに対し、

- 「脱退一時金請求書」および一定の書類を提出すること

が必要です。

⇒ くわしくは、こちらの日本年金機構の案内書(日本語・英語の併記。一時金の計算式も記載あり)をご参照ください。

(※)代理人を立てることも可能です。その場合は、日本年金機構が定める「委任状」が要ります。

「厚生年金等の脱退一時金」にかかる税金の計算方法は?

どのような税金の扱いを受けるのでしょうか?

ポイントは、二つです。

- 「退職所得」に該当します。

⇒ 厚生年金法あるいは国民年金による一時金は、”退職金”とみなされます。 - 受給者たるご本人は、「非居住者」です。

⇒ ご本人は、日本を離れた(日本国内に住所等がない)、つまり”非居住者”のステータスで、お金を受け取るためです。

なお、”非居住者”については、こちらの拙ブログをご参照ください。

原則的な課税ルールあり。が、それでは、アンバランス‥

原則的な課税ルール

所得税は、次のように定めています。

「非居住者」が国内の勤務にもとづく「退職金」を受けるときは、国内源泉所得となる退職金については、

- 退職金額の20.42%相当を源泉徴収し、

- かつ、その源泉徴収をもって、税金にかかるお話(課税関係)は終了、

です。

事実、厚生年金等の脱退一時金は、金額の20.42%相当の源泉税が差し引かれた後に、ご本人指定の口座へ振り込まれます。

(ただし、国民年金の脱退一時金は、源泉徴収されません。)

”普通の日本人サラリーマン”に摘要される、退職金の課税ルール

少し、横道に入ることをお許しください。

それでは、“普通の日本人サラリーマン”が、退職金を受け取る場合は、税金はどのように計算されるのでしょうか?

詳細は省きますが、基本的に(注)以下となります。

- 退職金の総支給額から勤続年数に応じた「退職所得控除」を差し引く。

- 「1」の 差し引いた金額に1/2を乗じたものを、「退職所得の金額」とする。

- 「2」の「退職所得の金額」に所得税率(5%から45%までの累進税率)等を乗じる。

(注)役員などとして勤続年数5年以下の方が退職金を受ける場合、さらに2022年からは、役員などでなくとも同5年以下の方が退職金を受ける一定の場合は、これとは異なる扱いになります。

- 「退職所得控除」(一種の特別控除)が認められていること、

- 「退職所得の金額」の計算上 2分の1すること

などから、上の原則的な課税ルールと比ると、通常、税金の負担は少ないです。

この両者を見比べましょう。

バランスが悪すぎませんか?

外国人材は、ご縁あって日本に働きに来られ、かつ、日本の年金制度の趣旨にのっとり保険料を納付いただいてきた人たちです。

原則だけでは、冷たすぎる、あるいは、不平等すぎませんか?

(外国人材より、公的年金制度へ疑問の声があがるかもしれません)

退職所得の選択課税

実は、国も、このアンバランスに気づいています。制度的な手当を講じています。

具体的には、「原則的なルール」とは別に、外国人材が所定の申告手続き等を行えば、

- 非居住者期間に受け取った退職金を含めて、退職金の総額を「居住者として受けたもの」とみなして、

- 確定申告により、上述の”普通の日本人サラリーマン”に準じる税金計算(※)を行い、

- 脱退一時金にかかる源泉徴収税額を精算する、

「選択肢」を設けています。

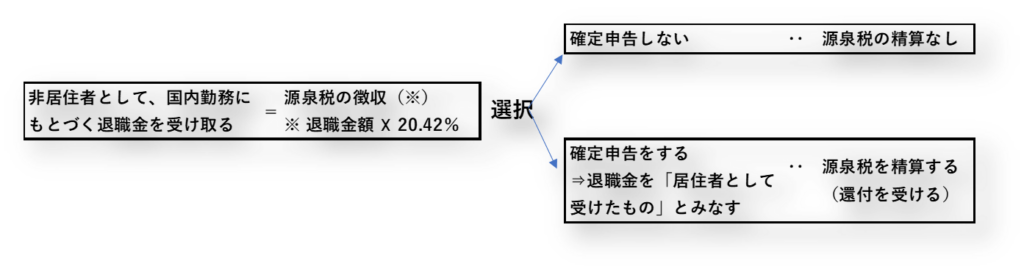

イメージ的には、以下となります。

この「選択肢」を念頭に、この制度は「退職所得の選択課税」と呼ばれています。

そして、「退職所得の選択課税」により提出する申告書は、通常の所得税確定申告とは区分し、「退職所得の選択課税による還付にかかる申告書」などと呼ばれています。

おわりに

本日は、ここまです。最後までお読みいただき、ありがとうございました。

次回、ご相談など実務を通して感じた幾つかを「税金の還付申告を行うときなどの留意点は?」として、ご紹介します。

以上

“「厚生年金等の脱退一時金」にかかる還付申告(その1)” に対して1件のコメントがあります。

コメントは受け付けていません。