「厚生年金等の脱退一時金」にかかる還付申告(その2)

本日は、9月6日付けの拙ブログ「厚生年金等の脱退一時金」の概要や税金の計算方法に続き、還付の申告を実際に行うときの留意点などを記します。

目次(Table of contents)

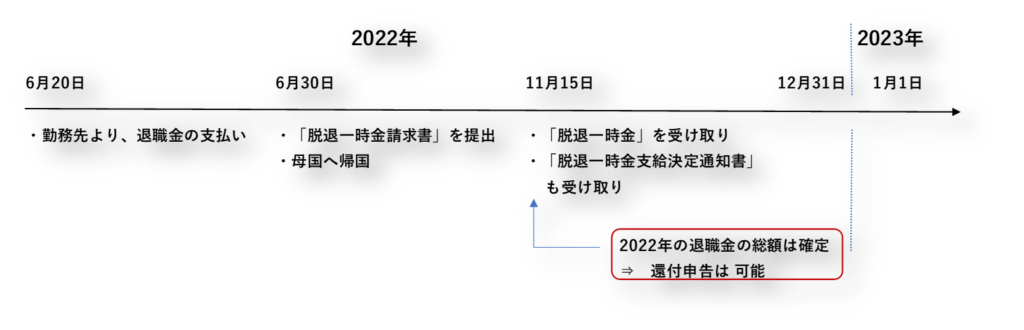

そもそも、厚生年金等の脱退一時金を受け取るまでに3カ月~4カ月かかる

日本年金機構に対し「脱退一時金請求書」を提出してから厚生年金等の脱退一時金を実際に受け取るまでには、3カ月~4カ月はかかります。

率直なところ、長いです。

ただ、この”3カ月~4カ月後”という待ち期間は、提出書類に不備がないケースです。

不備などがあれば、追加書類の提出などを求められることから、お金の受け取りはさらに遅れます。

なお、厚生年金等の脱退一時金の送金とともに、ご本人の手元には「国民年金・厚生年金 脱退一時金支給決定通知書」が郵送されてきます。

源泉徴収された税金の還付を受けるための申告(後述します)に必要な重要書類です。

還付を受けるための申告は、いつから提出できる?

原則、厚生年金等の脱退一時金の支給を受けた年の翌年1月1日以降です。

ただし、その日の前でも、その年中に受け取る退職金などの全額(含む、退職一時金)が確定すれば、その確定した日以降に提出できます。

還付のための確定申告での留意点

「納税管理人」の選任

ご本人は、確定申告のときには、日本におられません。

そのため、納税管理人を定めるべく、「納税管理人の届出書」をご本人の納税地を所轄する税務署へ提出する必要があります。

(通常は、日本を離れるまでに、納税管理人を定めます。)

納税管理人の役割や納税地については、拙ブログ「海外赴任する親族の依頼を受け、「納税管理人」となりました。いま一度、果たすべき役割などを整理してください」をご参照ください。

申告にあたっての必要書類など

「国民年金・厚生年金 脱退一時金支給決定通知書」あるいは、その写し

最も特徴的なものです。

⇒ 日本年金機構がHPにサンプル(英訳付き)として掲載しているものは、こちら。

確定申告書への添付が求められています。

・グロスベースの厚生年金等の脱退一時金の金額、

・源泉徴収税額(含む、復興特別所得税)、

・差し引きの支給額、

などが記載されています。

「退職所得の源泉徴収票・特別徴収票」

前回ブログに記しましたように、ご本人は、

- 厚生年金等の脱退一時金を受け取る年中に支払いを受けた「そのほかの退職金などを含めた全額」を対象に、

- 確定申告のうえ「居住者として受けたもの」とみなして税金計算するのか、それとも、

- 確定申告をせずに、20.42%の源泉徴収をもって、終了とるのか、

選択する必要があるためです。

この「選択」を念頭に、この制度は「退職所得の選択課税」と呼ばれています。

ポイントは、日本での勤務に起因する退職金(例:退職に際し会社より支給される一時金、企業年金契約の解約一時金など)がほかにあれば、それらをすべて合算したうえで、居住者として税額計算します。

「こちらは、居住者とみなす選択課税。あちらは、20.42%源泉徴収課税で終了」は、認められていません。

そのため、同じ年に退職金の支払いを受けた「退職所得の源泉徴収票・特別徴収票」も、大切な書類です。

還付される税金の受取り口座

通常は、

- 納税管理人の口座、あるいは、

- ご本人が日本国内に残す預貯金口座、

です。

ただ、前者については、

・納税管理人がキチンと送金するのか、また、

・海外送金にかかる費用負担などをどのように分担するか、

などについて、当事者感での整理があらかじめ必要です。

また、後者についても、 外国人材には、還付金を受け取られた後に、日本の銀行口座をクローズする手間が残ります。

もう一つ、方法があります。ご本人が、ご自分の母国などの海外銀行口座を指定することです。

国税庁のHPなどには記載されていませんが、以下の本人名義口座の概要を、申告書とともに税務署へ書面で知らせます。

① 通貨

② 銀行名

③ 支店名・支店の所在地

④ 口座番号

⑤ IBAN、BIC(SWIFTコード)、Routing Number などの銀行コード情報(※)

※ 口座の所在国等により変わります。税務署などへご確認ください。

しかし、こちらにも、

・国が海外送金を起こした後に、実際に海外口座へ入金されるまでには、銀行手数料が発生、また、

・それがいくらになるか、申告段階ではわからない、

などの問題点が残ります。

ちなみに、わたくしは、それぞれの利点や留意点をお客様に説明、決めていただくようにしています。

そのほか

基礎控除などの所得控除の摘要なし

非居住者に支払われる退職金についての「退職所得の選択課税」については、配偶者控除・扶養控除・基礎控除などの所得控除は摘要されません。

一方、総合課税となる他の所得(例:不動産所得)についての非居住者の税金計算では、これらの所得控除は認められています。

混同なさらぬように。

e-TAXソフトなどを通じての電子申告は、未対応

2022年9月時点のお話です。

e-TAXソフトや 国税庁HPの「確定申告書作成コーナー」において、この「退職所得の選択課税」は対応できていません(ホンマに‥という感じですが)。

したがって、申告しようとすると”紙ベース”の申告となります。

必要に応じ補正しつつ、確定申告書Bの第1表から第3表までを使いますが、このブログでは省きます。

以上