「要介護認定等の判定時期」に注意 ~ 相続空き家を売却したときの3000万円特別控除①

先日、所属する税理士会支部(小石川支部)にて、「相続空き家を売却したときの3000万円特別控除の特例」そのほかについて研修を受けました。

そのなかに、私自身「ヒヤリハット」した項目がありました。

それは、一定の条件を満たせば、平成31年4月1日以降の「空き家」売却について適用可能と改正された「被相続人が老人ホーム等に入所していた場合」に関するもので、具体的な「ヒヤリハット」は、老人ホーム等に入所されていた被相続人についての「要介護認定または要支援認定等を受けられた時期(以下、「要介護認定等の判定時期」)です。

私自身への注意喚起はもちろんのこと、老人ホーム等へ既に入所、または、入所を検討されているご本人あるいはご家族にも関係するかと思い、まとめました。

※老人ホーム入所者への、入居前および入居後の生活状況の変化等についてのアンケート調査

(本記事に関するエッセンスは、後述します)

↓

目次(Table of contents)

「相続空き家を売却したときの3000万円特別控除の特例」(「老人ホーム等に入所していた場合」の追加改正前)の概要

趣旨

適切に管理されていない「空き家」が生活環境に悪影響を及ぼしていることは、ご承知の通りです。

そうしたなか、国が、

・相続により生じた空き家で旧耐震基準しか満たしていないものに対し、

・相続人が必要な耐震改修を行ったうえで その家屋等の売却、または、家屋を取り壊したうえでその底地を売却した場合に、

・一定の要件を満たせば、

その譲渡所得につき3,000万円までの特別控除を認めよう、と定めたものです(平成28年度税制改正)。

概要

以下のチェックポイントのすべてに「はい」が付けば、適用は可能となります。

ただし、「被相続人が老人ホーム等に入所していたケース」に関するものは、次にて掘り下げたいため、省きます。

①「空き家」は、昭和56年5月31日以前に建築されたものですか?

②「空き家」は、区分所有建物(マンション等)に該当しませんね?

③「空き家」には、相続発生の直前に、被相続人以外の誰も住んでいなかったですね?

④売却された「空き家」は、相続等により取得されたもので、相続開始の日は 平成30年1月2日以降(令和3年分の確定申告を想定)ですね?

⑤「あなた(売却する相続人)」は、被相続人がお住まいになられていた「家屋」と「その敷地等」の両方を取得されていますか?

⑥「あなた」は、以前に、この特例の適用を受けられていないですね?

⑦家屋を取り壊し、その敷地等のみを売却する「あなた」にうかがいます。

・家屋について、相続時から取り壊し時まで、実態として「空き家」でしたね?

・敷地等について、相続時から取り壊し、そして売却するまで、何の用途にも供していませんね?

⑧耐震工事を施されうえで、その家屋、または、その家屋とともに敷地等を売却する「あなた」にうかがいます。

・売却時において、その家屋は、所定の耐震基準に(本当に)適合していましたね?

・家屋および敷地等について、相続時から売却時まで、何の用途にも供していませんね?

⑨売却代金は、1億円以下ですね?

⇒ 複数の相続人により分割して相続かつ売却されるときは、それら売却代金の総額で判定

⑩その「空き家」について、「相続財産を譲渡したときの取得費の特例」の適用を受けていませんね?

⑪「親子や夫婦など特別の関係がある人への譲渡」に該当しませんね?

など(国税庁の「令和2年分用・特例適用チェック表」を、一部編集)。

「老人ホーム等に入所していた場合」

当初、この特例の対象となる「空き家」は、相続の開始の直前にて「被相続人が住んでいた家屋」であることが求められていました。

老人ホーム等に入所し自宅に戻らないまま、お亡くなりになられた場合は、対象外だったのです。

概要

しかし、被相続人となる親や親族が相続開始の数年前から老人ホーム等に入所されるケースは多く、年々増加する「空き家」への対策を進める観点等から、被相続人が老人ホーム等へ入所した一定の場合も対象に加えられました(平成31年度税制改正)。

このときに追加された主なポイント(要件)は、法令ベースで、以下となります。

老人ホーム等への入所にかかるもの(入所要件)と、それ以外のものとに、二分されます。

1.入所要件

①介護保険法に規定する要介護認定または要支援認定を受けていた被相続人が、以下の施設等に入所等していたこと。

| 規定する法律 | 具体的な施設名 |

| 老人福祉法 | 認知症対応型老人共同生活援助事業が行われる住居(いわゆる、グループホーム)、 養護老人ホーム、特別養護老人ホーム、軽費老人ホーム、有料老人ホーム |

| 介護保険法 | 介護老人保健施設、介護医療院 |

| 高齢者の居住の安定確保に関する法律 | サービス付き高齢者向け住宅 |

または、

②「障害者の日常生活及び社会生活を総合的に支援するための法律」に規定する障害者区分の認定を受けていた被相続人が、障害者支援施設または共同生活援助を行う住居に入所等していたこと

2.それ以外の要件

・その家屋について、被相続人の物品の保管などに使われていたこと、

・(とはいえ)その家屋が、事業や貸付のために利用されておらず、または、被相続人以外は住んでいなかったこと、

など。

要介護認定等の判定時期

上記の「1.入所要件」にて、ブルーの下線をつけた部分です。

法令や、国税庁が確定申告時に公表する「特例適用チェック表」では、明らかになっていません。

が、国税庁のホームページ(通達)には、以下のように明記されています。

被相続人が、要介護認定若しくは要支援認定又は障害支援区分の認定を受けていたかどうかは、その家屋がその被相続人の居住の用に供されなくなる直前において、その被相続人がこれらの認定を受けていたかにより判定することに留意する。

「措置法第35条《居住用財産の譲渡所得の特別控除》関係、法令解釈通達35-9の2」を一部編集

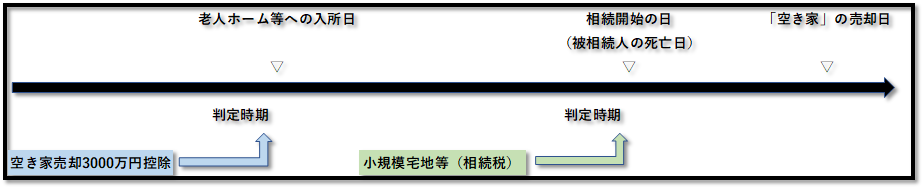

つまり、「要介護認定等の判定時期」は、

・「相続開始の(お亡くなりになる)直前」でなく、

・「もともとのお住まいから離れて、老人ホーム等に入所される直前」、

となります。

これに対し、本日は詳述しませんが、「小規模宅地等についての相続税の課税価格の計算の特例」の「特定居住用宅地等」においても、故人が「老人ホーム等に入所されていた」ときも一定の条件を満たせば、故人が入所前に住んでいた「元・自宅」を自宅とする取り扱いがあります。

それでは、この相続税の特例においては、「老人ホーム等に入所されていた」故人の「要介護認定等の判定時期」は、どのようになっているのでしょうか?

同じく、国税庁のホームページ(通達)からです。

被相続人が、要介護認定若しくは要支援認定又は障害支援区分の認定を受けていたかどうかは、その被相続人が、その被相続人の相続の開始の直前において、これらの認定を受けていたかにより判定するのであるから留意する。

「措置法第69条4《小規模宅地等についての相続税の課税価格の計算の特例》関係、法令解釈通達69の4-7の3」を一部編集

こちらでは、

・「相続開始の(お亡くなりになる)直前」です。

・「もともとのお住まいから離れて、老人ホーム等に入所される直前」、

ではありません。

ちなみに、この違いをイメージで示すと、以下になります。

老人ホーム等への入所時に、要介護認定等を受けてない方は、どの程度おられる?

私ごとで恐れ入ります。

私の親族が入所する老人ホームの運営会社より、先日、入所者および家族を対象とする「お客様アンケ-ト調査」(※)が送られてきました。

(※)首都圏および近畿圏で運営する約30施設を対象とし、有効回答件数は約1,100件。私は、親族の身元引受人。

そのアンケート項目の一つが、施設への入所時点での認定区分を問うもので、「要支援または要介護認定を受けていなかった」との回答者は、20%でした(ほかに、「要支援等の認定を受けていたか、覚えていない」と答えられた方が、7%)。

「要支援認定等は、受けていない。しかし、一人暮らしつらくなってきた。老人ホームに入ろう」等と判断された人が全体の約2割、ということなのでしょう。

さて、本日のテーマに戻します。

この20%の方に相続が発生し、かつ、「空き家」をお持ちだった、と仮定しましょう。

これらの相続人は「空き家」を売却しても、上記の「要介護認定等の判定時期」の基準に照らし、この特例上の「老人ホーム等に入所していた場合」に該当しません。

したがって、「相続空き家を売却したときの3000万円特別控除」は適用されません。

まとめ

この「老人ホーム等に入所していた場合」の「相続空き家を売却したときの3000万円特別控除」を念頭に、

・生前の遺言作成を検討、

・あるいは、遺産分割協議を進められている方は、

少なくないと考えます。

そうした方、また、実際に「空き家」売却を進めている方にとって、「要介護認定等の判定時期」は「落とし穴」になり得ます。

譲渡所得にかかる課税の特例は、適用できるか否かの条件(適用要件)は複雑です。状況により、判断は異なります。

とりわけ、この特別控除には様々な制限が課され、確定申告で添付しなければならない書類も多いです。

丁寧なご検討をおすすめします。

以上

※この特例だけでなく、譲渡所得税や相続・贈与税等についてのスポット「税務」相談を行っております。⇒こちらへ