生前贈与と相続税のルール改正 (その①):「暦年課税」制度の改正点をひもとく

明日から、6月。

一年の折返しということも手伝い、週刊誌などで、「開始まであと『6カ月』余りとなった、相続・贈与税制のルール改正に向けての対策を!」などの記事掲載が目につきます。

確かに、2023年度の税制改正法の施行により、2024年1月1日以降、相続税の軽減策として、あたり前のように使われてきた「暦年課税」贈与(※)に、大きな制約が課されます。

(※)現行ベースの概要については、以下の拙ブログをご覧ください。

⇒ 生前贈与(110万円控除の暦年課税)が認められなくなる? 生前贈与をひもとく①

一方、軽減策としては利用されてこなかった「相続時精算課税」贈与について、相続税の課税財産へ組み戻す際に、年110万円の相続時非課税枠が新たに設けられることになりました。

詳しくは、別ブロクで記しますが、これは相続税対策としてワークし得ることを意味します。

今後、親族などへの円滑で賢い生前贈与を進めたい個人におかれては‥

- 改正後ベースで、

- 原則的な「暦年贈与」だけでなく、

- 「相続時精算課税」のポイント(メリット、デメリット)をおさえたうえで、

ご自身およびご家族などの状況に応じ、十分に検討される必要があります。

これからの何度かに分けて、来年1月1日からの贈与に摘要される「暦年課税」制度と「相続時精算課税」制度の改正点を中心に記します。

今回のテーマは、「暦年課税」制度の改正点です。

「いつから、どのように変わるのか?」を整理します。

目次(Table of contents)

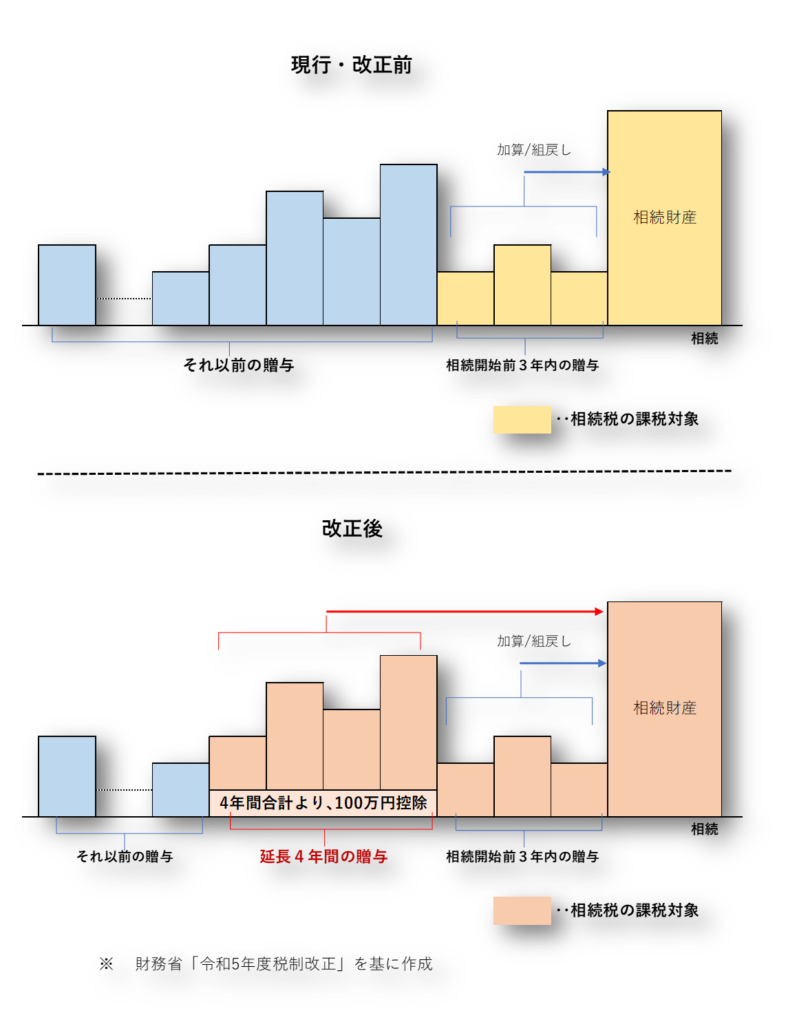

改正点は2つ

「暦年課税」の改正点は、

- 「相続で財産を取得した人」が、亡くなった方から生前に暦年課税制度による贈与を受けていたとき、その贈与財産を相続税の対象にすべく、相続税の課税価格に組み戻す(加算)期間を、「相続開始前3年以内」から「相続開始前7年以内」に延ばす、

- この延長される4年間に受けた贈与財産のうち、総額100万円までは、亡くなった方からの相続財産から控除する、

という2点です。

それぞれ、以下の「延長される4年についての『総額100万円までの控除』」、「相続発生の時期により、加算期間は変わる」にて、掘り下げて説明します。

摘要は、2024年1月1日以降の贈与より

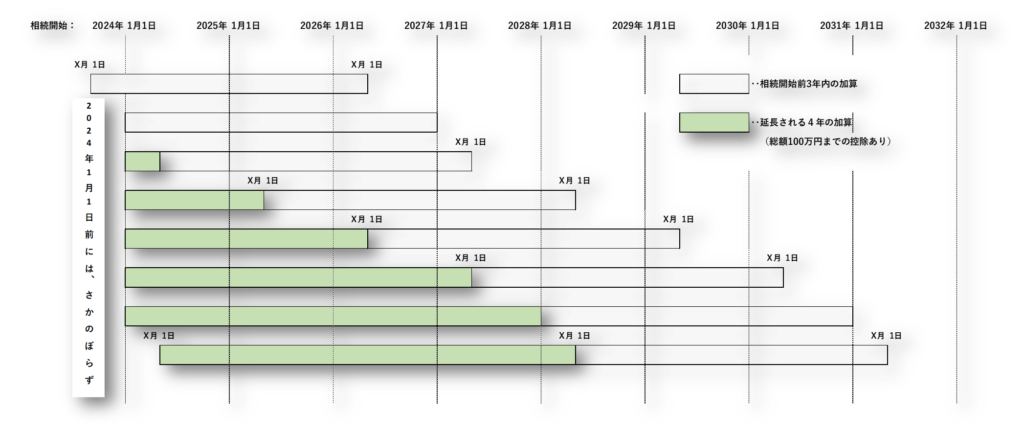

この改正点が適用される贈与は、2024年1月1日以降です。

ただし、来年の1月1日より、贈与財産の加算期間が、いきなり、「相続開始前3年以内」から「相続開始前7年以内」に延びる訳ではありません。

「延長された期間の贈与は、2024年1月1日前には、さかのぼらない」と定められたことから、2027年1月1日までの相続にかかる加算期間は、現行の「相続開始前3年以内」(※)贈与分のみとなります。

(※)ここで言う「相続開始前3年以内」とは、相続開始日から起算して3年前の応当日です。「2024年6月1日」が相続開始日とすると、「2021年6月1日」。

2027年1月1日以降の相続について、加算期間は段階的に延び、2031年1月1日以降は完全に「相続開始前7年以内」になります。

そして、この4年延長の影響として、件数ベースでも、相続税申告は確実に増えるとみられます。

- 従前の「相続開始前3年以内」の生前贈与加算では、加算後の相続財産の合計額が「遺産にかかる基礎控除額」以内であることにより、相続税は発生しなかった。

- しかし、この延長加算があるゆえに、「同・基礎控除額」を超えるような事例は、増す、

と考えられるためです。

延長される4年についての「総額100万円までの控除」

2023年度改正により、「暦年贈与」財産の相続財産への加算期間は、相続開始前の7年から3年に延長されます。

しかし、この限界的に延びる部分の加算額は、その贈与財産の全額ではありません。

延長4年内の贈与により取得した財産の価額の合計額から、100万円を控除した残額です。

国が、実務として、少額な贈与の全記録を確認するのが困難を伴うことを考慮した措置‥と言われています。

なお、この「総額100万円までの控除」に関し ご注意いただきたいのは、生前贈与の贈与税(暦年課税)の計算には、影響がまったく無いことです。

(別物です。)

以下に、現行・改正前と改正後での、相続税の課税ベースへの加算イメージを示します。

相続発生の時期により、加算期間は変わる

贈与をした人がお亡くなりになったとき、つまり、相続開始を起点としたとき、この加算期間の延長は、どのように影響していくのでしょうか?

繰り返しになりますが、2027年1月1日以降の相続より、生前贈与の加算期間は段階的に延びます。

そして、2031年1月1日以降では、完全に「7年以内」になります。

逆に、贈与財産を起点に考えます。

2024年1月1日以降の生前贈与については、3年後の2027年はもちろん、2029年、さらには、2030年に相続が発生しても、相続財産に組み戻されます。

2031年1月2日以降の相続になってはじめて、加算の対象から外れる可能性が出てきます。

以下に、相続発生のタイミングに応じ、「どこまでの生前贈与が、相続財産に加算されるのか?」を示します

むすび

本日も、最後までお読みいただき、ありがとうございました。

有効な相続税軽減策として利用されてきた暦年課税制度が、2023年度改正により、その機能が低下するのは事実です。

とはいえ、日本は、まさに異次元というべき高齢化社会を突き進んでいます。

- 75才以上の人口(2022年の「敬老の日」現在。総務省調べ)は1,937万人と、2,000万人台が目前。

- また、60才の人が、あと何年生きるかを示す平均余命は、男性 24.21年、女性 29.46年(厚生労働省「令和2年簡易生命表」)となっています。

愛する方へ、賢く資産を遺すには、生前贈与と相続税のルール改正を知り、ご自身がご自身の生活をエンジョイできる範囲で、早めに準備することが大切です。

次回は、相続時精算課税の改正について記します。

“生前贈与と相続税のルール改正 (その①):「暦年課税」制度の改正点をひもとく ” に対して1件のコメントがあります。

コメントは受け付けていません。