生前贈与と相続税のルール改正 (その②):「相続時精算課税」制度のエッセンスと改正点

前回ブログ(※)から日にちが経ちましたが、本日は、生前贈与と相続税のルール改正にかかる「その②」です。

「相続時精算課税」制度のエッセンス(主意)と改正点について記します。

(※)⇒ 生前贈与と相続税のルール改正(その①):「暦年課税」制度の改正点をひもとく

目次(Table of contents)

「相続税精算課税」制度のエッセンス

「相続時精算課税」制度は、贈与年の1月1日において18才以上の子や孫が、60才以上の父母や祖父母より受ける贈与について、

①贈与時には、一定額まで贈与税をかけない、あるいは、軽減された贈与税を課しつつ、

②その父母や祖父母の相続時には、その軽減などされた部分を相続税でフルに反映、

③かつ、原則的な「暦年課税」との選択制(※)

として、今からほぼ20年前の2003年1月1日以降の贈与より、導入されました。

※ いったん、相続時精算課税を選択すると、その父母や祖父母の相続まで必ず継続します。

通常の暦年課税に戻ることは、いっさい認められません。

シニアから若年層への贈与をうながす?

上記①の「贈与時の、税負担の軽減等」のあらましは‥、

・累計2500万円(特別控除)までの贈与には課税しない、

・同2500万円を超える贈与には、一律20%で課税、

です。

この部分だけをみると、消費活動がさかんな若年層への資産移転をうながす施策、つまり、景気対策と映ります。

事実、この制度が創設された2003年度からさかのぼること5年度のうち4年度にて、日本経済はマイナス成長でした。

◯日本の国内総生産(GDP)の前年度比の名目成長率

| 1998年度 | 1999年度 | 2000年度 | 2001年度 | 2002年度 | |

| ▲1.4% | ▲0.8% | 1.2% | ▲1.8% | ▲0.8% |

主意は、「生前贈与による相続税の節税」への制限

この改正にかかる内閣府税制調査会の答申(平成14年11月)のタイトルが、ときの政府の考えをクリアーに示しています。

「相続税・贈与税の一体化措置」と記されています。

この部分が、冒頭②の「贈与時に軽減された部分を、その父母や祖父母の相続時には、相続税でフルに反映」とつながります。

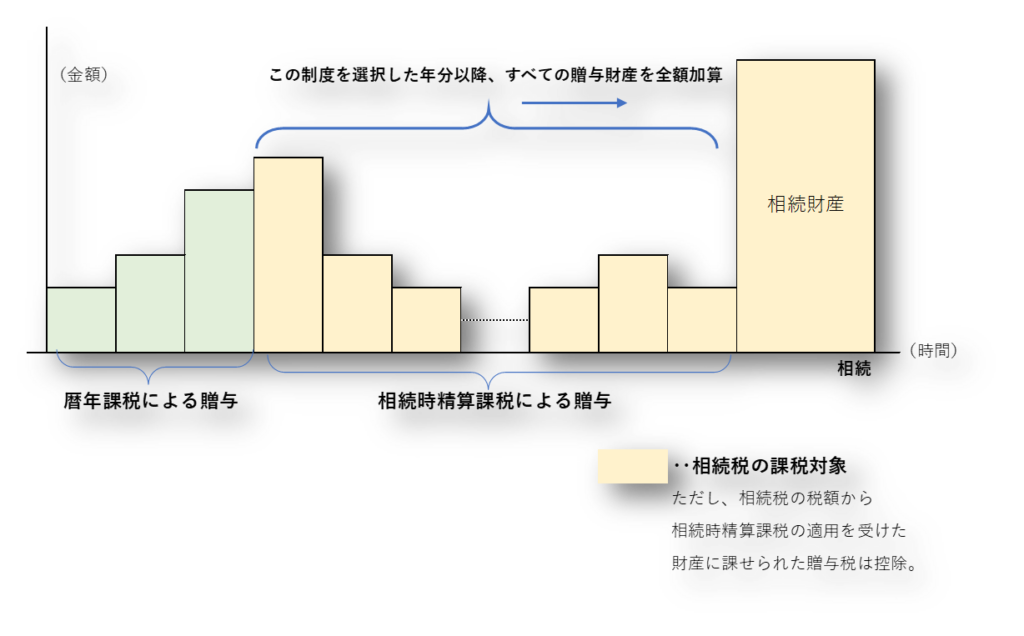

2023年度改正前の現行ベースで、相続時精算課税を選んだ人は、相続が発生すると、

・亡くなった方から生前に受けたすべての贈与財産について、贈与時の相続税評価額を相続財産に加算、

・その一方、贈与で納税したときは、相続税より、その金額を差し引きます。

文字どおり、「財産をあげた人」に相続が発生したとき、生前贈与と相続財産をドッキングして、相続税を精算(計算)します

◯現行(2023年度の改正前)イメージ

なお、遺言などがない限り、祖父母から、通常は財産を相続しない

・孫、

・あるいは、子の配偶者は、

特に注意が必要です。

祖父母からの相続時精算課税による贈与があれば、その孫や子の配偶者は、相続人でなくとも、その贈与分についての相続税申告が必要です。

要するに‥

つまり、この制度は、

①シニア層からの若い世代への財産移転をうながし得る一方、

②(税金を負担する)その若い世代にとって、生前の資産移転の回数や金額に関係なく、生前贈与と相続を通した資産総額への税負担は同じ、

となる仕組みだったのです。

したがって、これまで、相続時精算課税制度は、相続税の軽減策として、ほとんど活用されてきませんでした。

とはいえ、これまで、どのようなケースで使われてきたのか?

しかし、この制度の特徴に着目し、以下のようなケースでは利用されてきました。

そのシニアの方がご他界されても相続税は出ない。

が、生前贈与すると、暦年課税の110万円非課税枠では、贈与税負担が生じるご家庭

財産は、比較的 少なく、その総額は遺産にかかる基礎控除額以下、あるいは、多少超える程度のご家庭です。

以下は、そのイメージ例です。

法定相続人は、配偶者と子ども一人で、

・2100万円を生前贈与し、

・自宅2,000万円を遺産として残す

ケースです。

相続時点で、相続税評価額ベースでの値上がりが見込まれる資産を保有されるご家庭

具体的には、今後、区画整理や都市計画の変更が見込まれる土地などをお持ちのご家庭です。

超富裕層で、この制度による贈与税負担を“相続税の前払い”と捉えるご家庭

イメージとしては、

・高額の相続税負担が、最終的に発生する。

・相続後に、多額の納税資金を準備するのであれば、この制度を通して、相当の贈与税をあらかじめ払っておく。

・結果、のちの相続税支払い負担が下がれば良い、

と考えるご家庭です。

2023年度改正のポイント

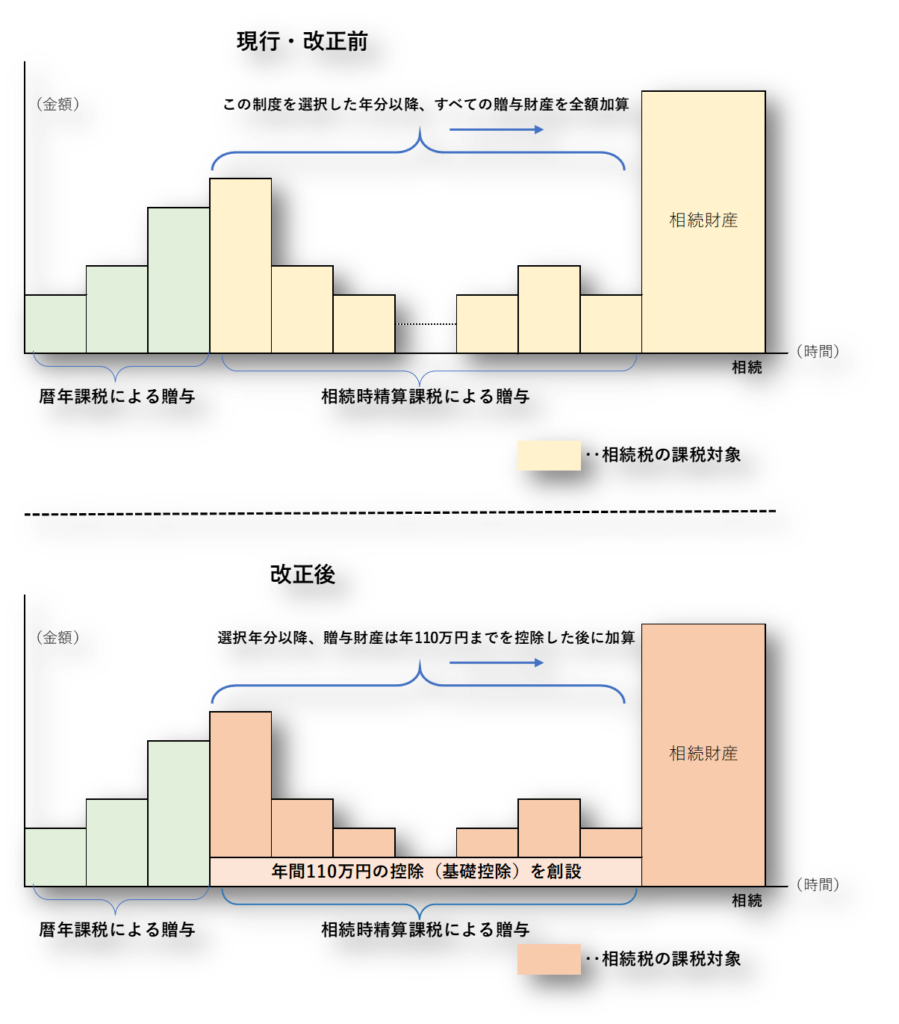

以上のような制度でしたが、2024年1月1日以降の贈与より、相続時精算課税にいくつかの変更が加えられました。

重要なのは、以下の二点(注)です。

- 暦年課税の110万円基礎控除とは別に、相続時精算課税にも1年あたり110万円の基礎控除を創設。

また、年間の贈与額が110万円以下のときは、贈与税を申告しないことも認める。 - 贈与した人に相続が発生したときに、相続税の課税ベースに加算する財産の価額は、この控除をした後の残額とする。

(注)これらのほか、「贈与を受けた土地や建物が、相続時の申告期限までに災害で被害を受けたときは、その申告時に、その被害額を受けた部分に相当する金額を控除した残額を加算」する旨の見直しがありました。が、この一連のブロクでは、説明を省きます。

とくに、後者「2」がポイントです。

基礎控除分の贈与財産は、贈与した方が亡くなっても相続財産に加算されません。

相続時精算課税においても、生前贈与により相続財産を減らせる”道”が開けたのです。

ただし、贈与した人が亡くなっても、相続財産に加算されないのは、基礎控除分の110万円までです。

◯ 現行・改正前と改正後での、相続税の課税対象のイメージ図

しかしながら、「相続税・贈与税の一体化措置」という主意は、大きく変わっていません。

その最たるところは、この制度を選択した人は、贈与を受けた財産について、相続税申告する必要があることです。

(暦年課税では、2023年度改正後でも、贈与を受けた日から7年を超えれば、相続申告で加算の必要なし)

言い換えると、国に「この制度を利用し、毎年110万円まで課税ベースを減らします。が、将来、必ず相続税申告をします!」と宣言することを意味します。

また、当然のことながら、改正事項以外は、これまでと同一の内容です。

暦年課税と比べ、”制限”と言いますか、注意すべき点は多々あります。

〇 暦年課税との比較:黒字部分は、2023年度の改正点。2024年1月1日以降の贈与が、対象。

| 相続時精算課税 | 暦年課税 | |

| 贈与する人 | 60才以上(贈与年の1月1日現在) | 制限なし |

| 贈与を受ける人=納税義務者 | 18才以上(贈与年の1月1日現在)の子や孫 | 制限なし |

| 贈与税額の計算:控除額 | ① 年110万円の基礎控除を創設 ② 累計で、2,500万円(特別控除) ※ ①の基礎控除後に、②の特別控除を適用 | 110万円 |

| 贈与税額の計算:税率 | 一律20% | 10%~50%の累進税率 (父母・祖父母等からの贈与は、税率緩和) |

| 贈与税の申告要否 | ・毎年必要(「特別控除の適用により、贈与額ゼロ」の年も) ・ただし、年間の贈与額が110万円以下のときは、申告不要も可 | 110万円以下は、申告不要 |

| 届け出要件 | ・あり ⇒ 一度、選択すると、相続まで継続適用。届け出後の撤回は、不可。 | ・なし |

| 相続財産への加算(相続発生時) | ・この制度を適用した財産すべて ・ただし、上記の基礎控除(110万円/年まで)分は、加算せず | ・相続時開始前3年以内の贈与財産 ・7年以内が、加算の対象 |

| そのほか | ・「相続で財産を取得していない人」も、相続財産への加算の対象 ・相続税の納付において、物納の対象とならない | (左記のような制限なし) |

むすび

本日も、最後までお読みいただき、誠にありがとうございました。

これまでは、生前贈与による相続対策は、事実上、暦年課税の一択。

が、2024年1月1日以降は、どちらの制度を採った方が有利になるのか、容易に言えなくなりました。

一見、以下のことから、相続時精算課税を選択した方が有利に見えます。

相続時精算課税は‥

・毎年110万円までの贈与は、絶対に、相続財産へ加算されない。

・また、亡くなる1年前、あるいは、直前の贈与でも、この軽減枠は適用される、など。

これに対し、暦年課税は‥、

・亡くなった方からの生前贈与財産の加算期間が、相続開始前7年以内に延長、

・基礎控除額(年間110万円)以下の贈与も全額加算、など。

ただ、「相続時精算課税の方が有利」とは、一概に言えません。

相続税率が高い富裕層などでは、暦年課税のままで、ある程度の贈与税を支払っても財産移転した方が、贈与税と相続税 トータルの負担は少なくなります。

いくつかのシミュレーション例を、次のブログに掲げます。

以上