外国人材が永住権を取得するときの留意点(②):本国に住む両親などから相続する「国外財産」も課税対象に

本日は、外国人材が永住権を取得するときの留意点の第二回目です。

日本に住む外国人材が相続人となるケース、つまり、本国(国外)にお住まいのご両親などがご他界し、その所有財産を相続により取得するときの、日本の相続税の取り扱いです。

ポイントは、「『国外財産』が課税の対象になるのか否か?」です。

ざっくりと、結論を記します。

- 高度専門職、経営・管理など、就労等する際に付与される在留資格(入管法別表第一の在留資格)で、日本にお住まいの外国人材

→ 日本での居住期間が10年以下であれば、本国のご親族などに相続が発生しても、「国外財産」は、日本の相続税の課税対象となりません。「国内財産」のみが、課税対象です。 - いわゆる永住権など、入管法別表第二の在留資格で、日本にお住まいの外国人材

→ 日本での居住期間に関係なく、「国外財産」も、相続税の課税対象となります。

なお、日本に住む外国人材ご自身が ご他界、すなわち、外国人材が被相続人となるケースは、第三回目として次のブロクで触れます。

目次(Table of contents)

「国外財産」と「国内財産」、財産の所在の判定

そもそも、相続税では、「国内財産」と「国外財産」をどのように区分するのでしょうか?

相続税法は、資産ごとに「財産の所在地」を整理しています。以下に、主なものをあげます。

| 財産の種類 | 所在地 |

| 不動産 | その不動産の所在地 ・「ハワイにあるコンドミニアム」なら、ハワイに所在する不動産ゆえ、「国外財産」です。 |

| 預貯金等 | その受け入れ(預入)をした支店または営業所の所在地 ・その銀行の本社・所在地でなく、その預金口座がある営業店の所在地ベースです。 例えば、本社イギリスの銀行の東京支店に開設の預金は、「国内財産」となります。 |

| 保険金、保険の契約に関する権利 | その保険契約にかかる保険会社等の本店または主たる事務所の所在地 ・こちらは、預貯金等と異なり、本店・本社の所在地ベースです。 |

| 証券会社等で預かり保管される、株式や社債などの有価証券 | その口座が開設された証券会社等の営業所等の所在地 ・上記の預貯金等と、同じ考え方です。 |

| 国債または地方債 | ・日本国債または日本の地方債なら、「国内財産」 ・外国政府が発行する国債または外国の自治体が発行する地方債なら、「国外財産」 |

入管法別表第一の在留資格で、日本に居住しているとき

在留資格については、前回のブログにて、詳しめに記しています。

以下をご参照ください。

⇒ 外国人材が永住権を取得するときの留意点(①):国外転出時課税 / 出入国管理及び難民認定法(入管法)が定める在留資格

入管法別表第一の在留資格のケースにおいては、在留資格とは別に、もう一つの判定要素が絡んできます。

それは、ご両親などに相続が発生したときに、「過去へさかのぼること15年以内において、国内に住所を有していた”期間の合計”が10年以下であるか?」です。

ここでの留意点は、“期間の合計”です。

過去15年以内において、日本に住所がない期間が一回ないし複数回あったとしましょう。

そのときは、日本に住所があった複数の期間を足し上げて、期間の合計を算出します。

そして、相続発生前15年以内において…

- 国内に住所を有していた”期間の合計”が10年以内ならば、「国外財産」は、相続税の課税対象とはなりません。課税は、「国内財産」のみです。

- これに対し、同”期間の合計”が10年を超えていれば、国内財産だけでなく、「国外財産」も、課税対象になります。

過去15年において10年を超えて日本滞在なら、「就労目的などとはいえ、日本社会との関係は強い」と捉えられ、「普通の日本人」と同様、国外財産にも課税されます。

永住者等である同法第二の在留資格で、日本に居住しているとき

日本での居住期間に関係なく、ご両親などの被相続人が保有する「国内財産」だけでなく、「国外財産」も、相続税の課税対象となります。

国としては、「在留中の活動に、制限は一切ない。ついては、居住期間は考慮せず、『普通の日本人』に準じ、外国にある財産も含めて課税したい‥」というスタンスなのでしょう。

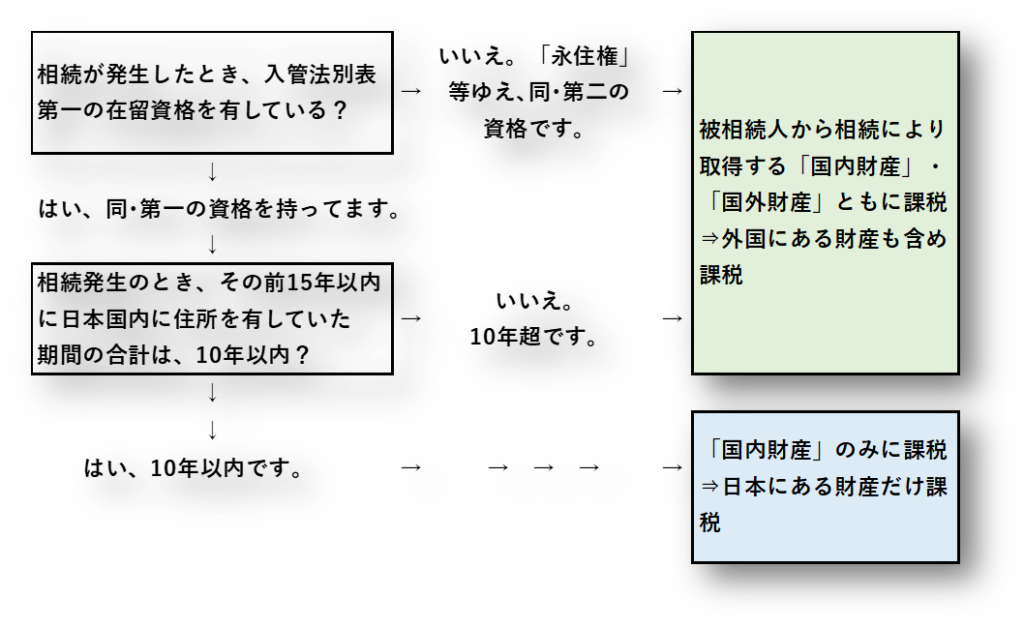

これまで述べてきたことを、判定フロー的にあらわすと以下になります。

~ 前提:相続人は、日本に住む外国人材。被相続人は、日本国内に住所のない ご両親など。

そのほか:外国人材が日本から出国後に、相続が発生したら?

日本国籍のない外国人材が、日本からの出国後に、国外に住むご両親などに相続が発生するケースです。

過去の日本での居住期間や在留資格などに関係なく、「国外財産」は課税されません。

「国内財産」のみが、課税の対象です。

むすび

本日も、最後までお読みいただきありがとうございました。

2017年の税制改正により、日本国籍のない個人、つまり、外国人材であっても、相続税の納税義務者となるように変更されました。

ただ、当初より、高度外国人材の受け入れを促進すべく、上述のように、就労などを目的とする在留資格、かつ、滞在期間が一時的(直近15年で10年以下)ならば、原則、「国外財産」は対象外となる仕組みが入りました。

とはいえ、その後、日本ファンとなられ、あるいは、日本人・パートナーと結婚され、「日本での永住権を取得しよう…」となると、本日、お伝えした取り扱いに変わります。

ことに、本国に高齢のご両親などがおられる外国人材にとって、切実な事柄でしょう。

次回は、日本に住む外国人材ご自身が、ご他界、つまり、被相続人となるケースをご紹介します。